Jahresrückblick 2023

Das Jahr 2023 ist vorbei. Unser Autor lässt in seinem Jahresrückblick das Jahr in einer Kurzversion Revue passieren.

Neues Jahr, neue Herausforderungen.

Ich hoffe, dass Ihr gut in das Jahr 2024 gekommen seid und 2023 gebührend abschließen konntet. Zweifellos war es ein aufregendes Jahr an den Kapitalmärkten, das ich heute in meinem Rückblick zusammenfassen möchte.

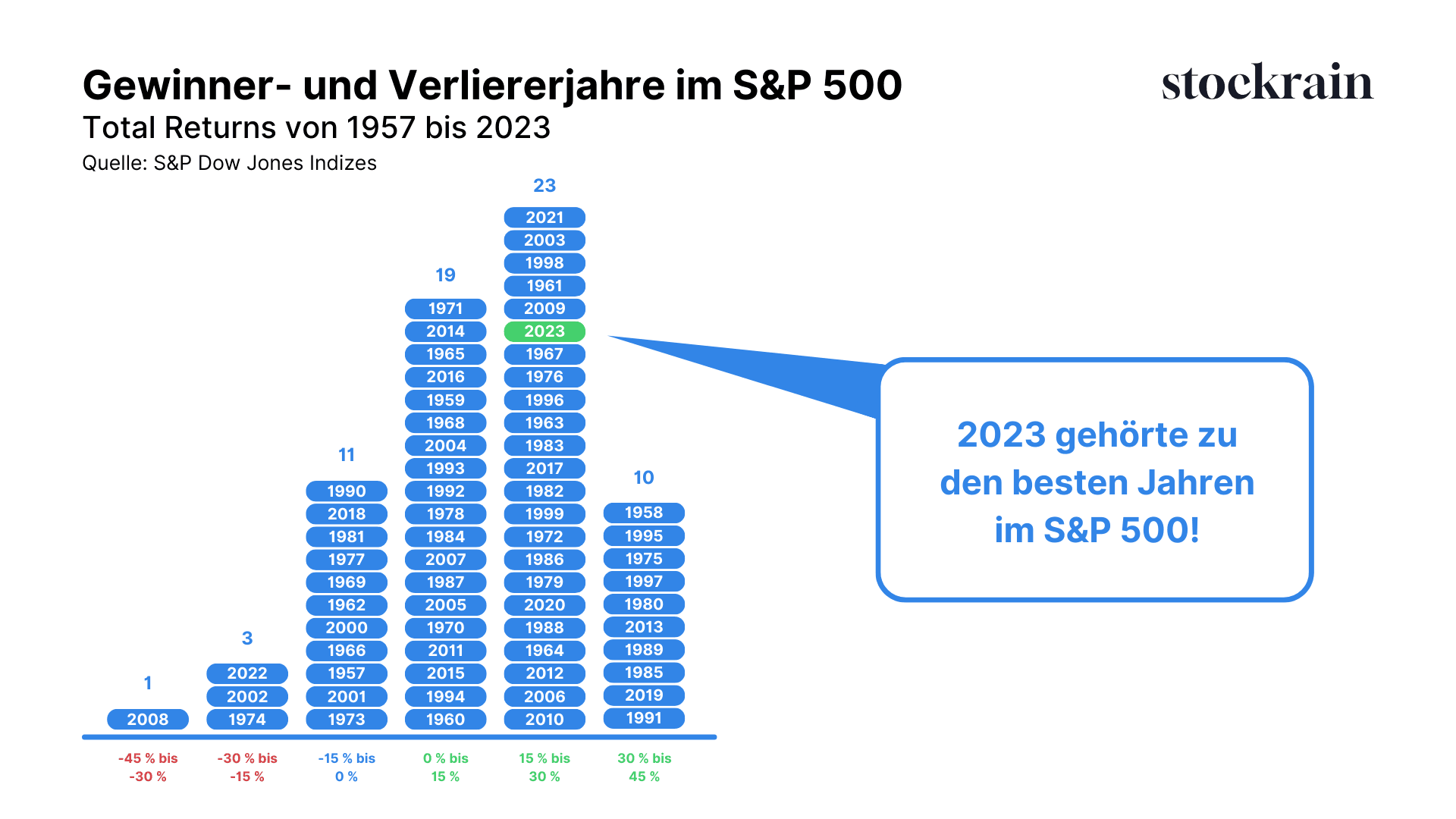

Wir haben im letzten Jahr ein neues Allzeithoch im DAX bei 16.794,43 Punkten und im Dow Jones bei 37.710,10 Punkten gesehen. Auch der Goldpreis erklimmt im letzten Jahr ein Rekordhoch von 2.092,10 USD. Insgesamt ein sehr gutes Börsenjahr und eine schöne Abwechslung zu dem Börsentreiben im Jahr 2022.

Nun sind vielleicht einige immer noch erstaunt, dass das Börsenjahr trotz der gewaltigen Zinsanhebungen der Zentralbanken so gut, besonders für Aktien, verlaufen ist. Allgemein sagt man: „Das große Geld sucht sich immer den sicheren Hafen und der sichere Hafen ist der Zins!“ und das gilt auch heute noch so.

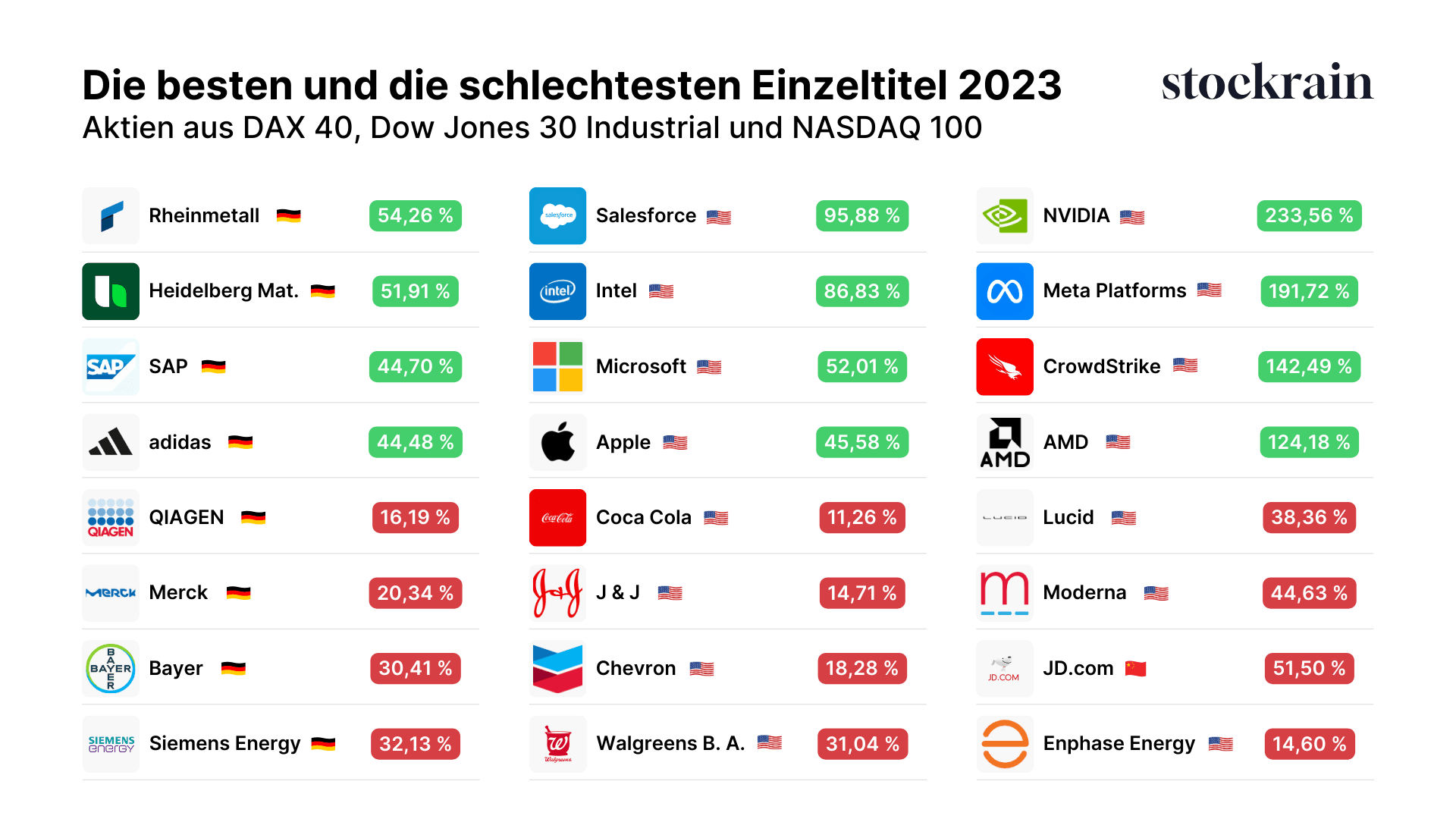

Wenn wir ein bisschen detaillierter auf das zurückliegende Börsenjahr schauen, können wir feststellen, dass vor allem Technologie-, Finanz- und Healthcarewerte eine entscheidende Rolle in der Wertentwicklung gespielt haben. Nebenwerte und Schwellenländer waren dagegen sehr enttäuschend.

Das schwierige Umfeld im Jahr 2023, geprägt von einer hohen Inflation, Rezessionsängsten und geopolitischen Konflikten, spielte für die drei oben genannten Branchen eine zu vernachlässigende Rolle. Im Gegenteil profitiert zum Beispiel die Finanzbranche besonders von steigenden Zinsen.

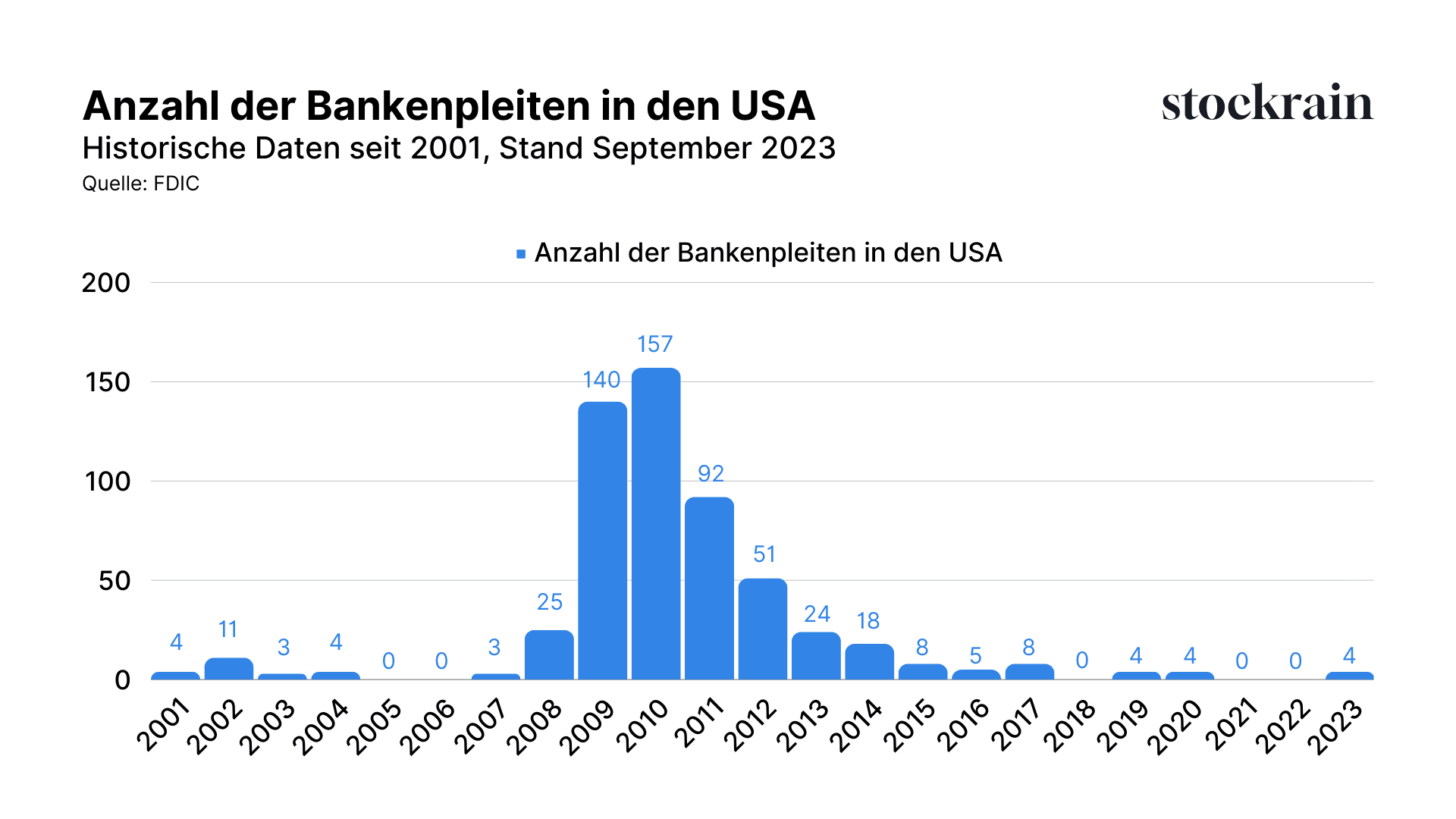

Bankenkollaps 2023

Wo wir gerade bei der Finanzbranche waren, lasst uns einen kurzen Rückblick auf den März 2023 werfen.

Es herrschte plötzlich Unruhe in der Branche und die große Angst vor einem Dominoeffekt. Was war passiert? Die US-amerikanische Regionalbank mit dem Namen Silicon Valley Bank (SVB) war nicht mehr handlungsfähig und wurde unter staatliche Kontrolle gestellt. Viele sprachen direkt von einer Wiederholung der Finanzkrise 2008, doch die Gründe waren diesmal völlig andere.

Die SVB hatte vorrangig Start-ups als Kunden und galt trotz ihrer Bilanzsumme von 200 Milliarden Euro als Regionalbank. Die Bankenlandschaft in den USA ist nicht wirklich vergleichbar mit unserer in Deutschland, also bittet wundert euch nicht weiter über die Begrifflichkeiten.

Start-ups hatten hohe Summen bei der Bank geparkt, welche aber durch die ansteigenden Kosten und Zinsen immer stärker abflossen. Die SVB ging durch fehlende Liquidität pleite. Im Übrigen bekommt man mit starken Liquiditätsabflüssen jede Bank kaputt, in einer Studie die ich vor einige Zeit gelesen hatten, schrieb der Autor, dass bei einer kleinen deutschen Regionalbank das Abheben von 2.000 € pro Kunde reichen würde, um die Bank in enorme Schwierigkeiten zu bringen.

Der Versuch der SVB mit einer Notkapitalerhöhung die Liquidität einzusammeln, führte zu noch mehr Unsicherheit, die Aktie brach an einem Donnerstag um 60 % ein, am folgenden Freitag wurden die Papiere vom Handel ausgesetzt und die Bank unter staatliche Kontrolle gestellt.

Der Einlagensicherungsfonds der USA, der FDIC, hatte dann alle Einlagen auf eine neugegründete Brückenbank übertragen. Die US-Regierung versicherte, dass sämtliche Einlagen geschützt werden.

Letztendlich ist das Liquiditätsrisiko schon immer ein relevantes Thema bei Banken, weswegen auch in Basel 3 (Eigenkapitalvorschriften vom Basler Ausschuss für Bankenaufsicht) konkrete Rahmen vorgegeben sind. Einziges Problem: Die USA haben das Regelwerk erst im Oktober 2020 eingeführt, für die SVB kamen die Vorschriften der höheren Liquiditätspuffer überhaupt nicht zum Tragen.

Aber auch mit den Vorschriften gab es bereits Anmerkungen, dass diese nicht viel Schutz gebracht hätten, da das Klumpenrisiko der Start-up-Finanzierungen nicht in Basel 3 berücksichtigt ist. Das Bretton Woods Committee hat hierzu einen kurzen Blog-Post geschrieben.

Nach der SVB-Pleite stiegen die Kosten für entsprechende Absicherungsprodukte, welche Banken oft nutzen. Die Credit Suisse war hier ebenfalls von höheren Kosten betroffen. Der Aktienkurs ging aber vor allem auf Sinkflug, da die Bank einräumen musste, dass die Kontrolle ihrer Finanzberichte 2021 und 2022 erhebliche Mängel aufwiesen. Schlussendlich wurde das Kreditinstitut an die UBS verkauft.

Fazit: Der Bankenkollaps 2023 führte zum Glück zu keiner Kettenreaktion, allerdings zu einigen Pleiten bzw. Übernahmen.

Das nächste große Ding nach dem Internet – KI!

Was trieb die Märkte besonders im letzten Jahr? Es war der „KI-BOOM“! Zunächst fielen die Kurse der Technologiewerte, bis Bill Gates im Frühjahr eine „technische Revolution“ ankündigte. Er sagte, dass künstliche Intelligenz (KI) unser Leben verändern wird, gemeint hat er den Erfolg von OpenAI, welche ihm zuvor ChatGPT präsentiert haben.

ChatGPT ist ein Chatbot, der künstlichen Intelligenz zum Kommunizieren einsetzt. Entwickelt wurde er vom OpenAI, das von Microsoft und Elon Musk finanziert wurde.

Tatsächlich beschäftigte uns das Thema „Künstliche Intelligenz“ dann fast das ganze Jahr über. Viele Unternehmen kündigten neue Produkte an, welche auf einmal durch KI entwickelt wurden oder durch den Einsatz von KI mehr Vorteile für den Kunden boten.

Die Technologie steht noch am Anfang und braucht sicher noch einiges an Zeit, denn die Frage, welche Technologie von welchem Unternehmen sich am Ende durchsetzen wird, ist noch offen. Und die Frage nach den Gewinnern und Verlieren ist aktuell ebenfalls nicht zu beantworten.

Wie das aber nun mal so ist, übertrieben sämtliche Technologiewerte maßlos im KI-Hype nach oben. Es ist leider oft so, dass in solchen Phasen häufig zu viel für die Unternehmen bezahlt wird, obwohl deren Potentiale noch völlig unklar ist.

Fazit: Riesiges Potential einer relativ neuen Technologie, die allerdings noch Zeit brauchen wird, um ihr Potential voll zu entfalten.

Tagesgeld adieu?

Nach der Zinswende könnte in diesem Jahr die nächste Zinswende beginnen, diesmal allerdings wieder gen Süden. Noch gibt es allerdings Tagesgelder, welche teilweise mit mehr als 4 % p.a. verzinst werden. Die Frage, die sich Investoren und auch Sparer jetzt stellen sollten, ist meiner Meinung nach, ob diese Form der Anlage in einem Umfeld von fallenden Zinsen so clever ist.

Das Thema Zinssicherung ist auch für Habenzinsen relevant. Festgelder, langlaufende Anleihen oder auch Fondslösungen im Geldwertebereich könnten eine gute Alternative sein. Fallen die Zinsen, steigen umgekehrt die Kurse dieser Papiere, sodass man hier auch die Chance auf gute Kurserträge hat.

Auch hier gilt es sich breit aufzustellen und genau zu schauen, von welchen Emittenten und mit welcher Ausstattung man kaufen möchte. Wie immer verzichten wir auf konkrete Empfehlungen und leisten hiermit auch keine Anlageberatung.

Fazit: Stellt auch breit auf, Hoffnung ist keine Taktik. Die Zinsen werden irgendwann fallen, eine Glaskugel hat selbstverständlich keiner.

Um den Jahresrückblick wirklich auf das Wesentliche zu begrenzen, lasse ich es an dieser Stelle gut sein und wünsche euch auch in diesem Jahr maximalen Erfolg bei euren Investments.